今回は新NISAで、リターン重視の投資先として注目を集めている「FANG+インデックス」について解説します。

この記事に辿り着いた貴方は、

- FANG+って何?

- FANG+のメリット・デメリットは?

- 新NISAの投資先に迷っている

このような悩みをお持ちではないでしょうか?

この記事では「FANG+の基礎知識・メリット・デメリット・強み」などを紹介します。

FANG+をまったく知らない方から、FANG+インデックスの購入を検討している方にも役に立つよう書いたので、ぜひ銘柄選びの参考にしてください!

- FANG+のメリット・デメリットが知りたい

- FANG+に投資する方法を知りたい

- 新NISAでリスクを取ってでも、がっつりお金を増やしたい

結論、「FANG+インデックス」はリスクをとっても、リターン重視の攻めの投資をしたい人におすすめのインデックスファンドです。

その上で、デメリット含め丁寧に紹介するので、最後までご覧ください。

口座開設数NO.1のSBI証券

口座開設がまだの人はこちらからどうぞ

FANG+とは?

そもそもFANGって何?

「FANG+」を説明する前に、そもそも「FNAGって何?」と思われる方も多いと思うので、解説します。

「FANG」とは以下の4銘柄の頭文字を取った造語です。

- F:フェイスブック(現META)

- A:アマゾン

- N:ネットフリックス

- G:グーグル(現アルファベット)

2015年に著名な投資家のジムクレイマー氏が名付けたと言われ、次第に定着しました。

FANGから派生し、昨今有名なGAFAMやマグニフィセント7などの呼び方も誕生しています。

- GAFAM:Google、Amazon、Facebook、Apple、Microsoft

- マグニフィセント7:GAFAMに、NvidiaとTeslaを加えた呼び方

GAFAMはテレビやSNSで耳にした方も多いのではないでしょうか?

FANG+は米国企業10銘柄で構成される株価指数

FANG+(ファングプラス)とは、FANGを含めた世界を席巻する米国企業10銘柄で構成される、株価指数のことです。

FANG+指数の正式名称は「NYSE FANG+指数」と呼ばれています。

他の代表的な株価指数は、日本では「日経平均」、海外だと「S&P500」「ナスダック」や「NYダウ」などがあります。

株価指数とは株式市場の値動きを表す指標のことで、株価指数を見ることで株式市場全体の動向を把握できます。

株価指数の詳しい解説はこちらをご覧ください→三菱UFJ銀行「株価指数」とは?

株価指数は株式市場の値動きを表す指標であり、FANG+は10銘柄で指数として認められています。

言い換えると、それだけ株式市場に大きな影響を与えている10銘柄ということになります。

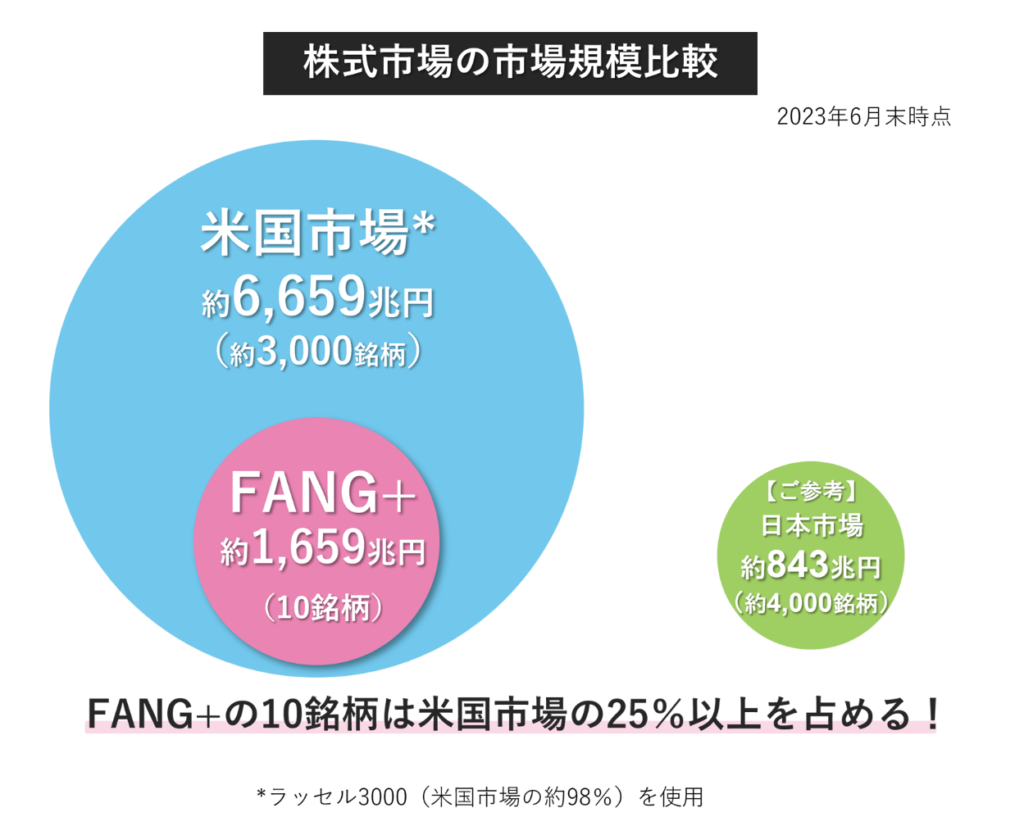

下図は株式市場の市場規模を比較したデータです。

FANG+は10銘柄で米国市場の約25%以上の規模を誇っています。

日本企業4,000銘柄の時価総額合計と比べても倍近い差がありますね。

FANG+の構成10銘柄

構成は次の10銘柄になっており、米国株式市場をリードしてきたビックテック(世界で支配的な影響力を持つ巨大IT企業の総称)がほとんどです。

- Meta(旧フェイスブック)

- Apple(アップル)

- Amazon(アマゾン)

- Netflix(ネットフリックス)

- Microsoft(マイクロソフト)

- Google(グーグル)

- Nvidia(エヌビディア)

- Tesla(テスラ)

- Broadcom(ブロードコム)

- Snowflake(スノーフレイク)

構成は10銘柄と非常に少ないですが、アップルやグーグル、アマゾンなど、人々の生活に大きな影響を与えている知名度の高い企業ばかりです。

銘柄の選定ルールは以下の通りです。

- 6銘柄(メタ・アマゾン・アップル・ネットフリックス・グーグル・マイクロソフト)は基本的に必ず選定され、残り4銘柄は時価総額や流動性などで定量的に選定される。

- 指数に選定される銘柄はアメリカ企業のみ

過去にはアリババなど中国の企業も組み込まれていましたが、現在はアメリカ企業のみ選定されます。

FANG+は構成銘柄の変更が少ない株価指数です。

FANG+に連動する投資信託『iFree NEXT FANG+インデックス』

新NISAで購入できる「FANG+」に連動した投資成果を目指す投資信託を紹介します。

新NISAでFANG+に投資する方法は、『iFree NEXT FANG+インデックス』を購入することです。

『iFree NEXT FANG+インデックス』は、「NYSE FANG+指数」の動きに連動した投資成果を目指すファンド(投資信託)になります。

リターンの高さに加え、2024年に開始した新NISAの「積立投資枠・成長投資枠」で買えるようになったことで大きな注目を集めています。

『iFree NEXT FANG+インデックス』の基本情報

iFree NEXT FANG+インデックスの基本情報を解説します。

| ファンド(投資信託)名 | iFree NEXT FANG+インデックス |

|---|---|

| 構成銘柄数 | 10銘柄 |

| 基準価格(2024年2月20日現在) | 50,039円 |

| 純資産額(2024年2月20日現在) | 1,127.78億円 |

| 信託報酬 | 0.7755% |

| 決算日 | 毎年1月30日 |

| 為替ヘッジ | 原則なし |

| 運用(委託)会社 | 大和アセットマネジメント |

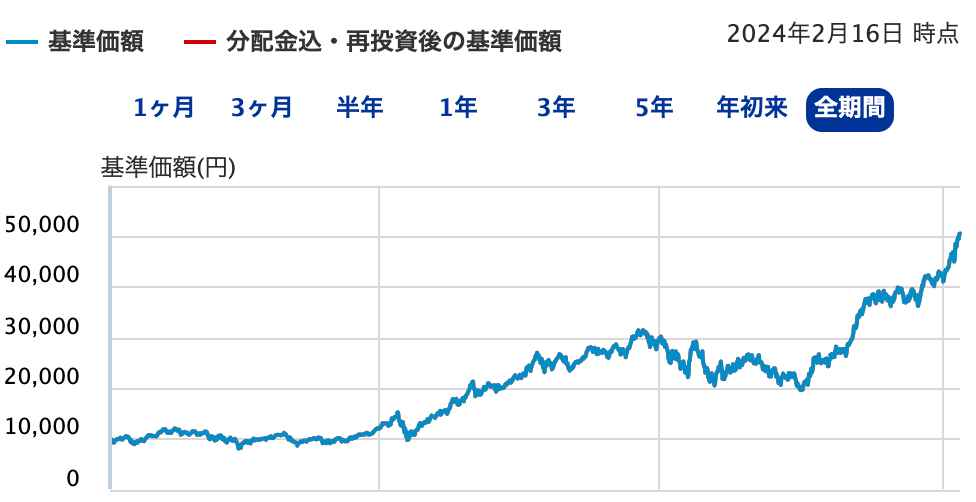

FANG+インデックス(指数)の全期間チャート

FANG +の全期間チャートは以下の通りです。

基準価格の値動きを見てみると、設定日の2018年1月31日は10,000円でしたが、2024年2月現在は約50,000円となっています。

FANG+インデックスのトータルリターン

FANG+インデックスのトータルリターンは以下の通りです。

| 1年 | 3年 | 5年 | 設定来 |

|---|---|---|---|

| 101.40% | 24.87% | 37.67% | 365.20% |

直近5年で年率37.67%のリターンを叩き出しており、特に去年1年間の*トータルリターンだけ見ると、101%と驚きの数字になっています。

101%は実感が湧きにくい数字ですが、1年で資産がほぼ倍になることを意味するので、仮に100万円保有していた場合、200万円になっていたと言うことになります。

トータルリターンとは、一定期間内にファンドへの投資から得られる総合収益のことで、値上がり益だけでなく、分配金を再投資したものと仮定しています。

分配金や利回りだけでなく、トータルリターンにも注目してファンドを選ぶことが大切です。

FANG+インデックスの構成銘柄

FANG+インデックスの構成銘柄は、新しい分野を切り開き世界中から注目されている米国企業10社です。

NYSE FANG+指数に連動した投資成果を目指す投資信託なので、構成銘柄は指数と同じになります。

- Meta(旧フェイスブック)

- Apple(アップル)

- Amazon(アマゾン)

- Netflix(ネットフリックス)

- Microsoft(マイクロソフト)

- Google(グーグル)

- Nvidia(エヌビディア)

- Tesla(テスラ)

- Broadcom(ブロードコム)

- Snowflake(スノーフレイク)

改めて見ても米国を代表するような銘柄が集まっており、まさに米国を牽引してきたビックテックのオールスターです。

ウエート付け(組入比率)は等ウエートを採用

FANG+は等ウエートが採用されています。

等ウエート方式とは、「全ての構成銘柄に同じ比率で投資する方式」です。

FANG+の場合は10銘柄で構成されているので、1銘柄あたり10%ずつ投資を行います。

ただし株価は変動するので、下のように多少比率は変動します。

等ウエートの特徴としては、時価総額の大きな企業の影響を受けにくいことです。

等ウエートの魅力は以下の通りです。

- 中小型株の存在感が大きくなり、高成長が期待できる

- リスクの分散が図れる

1:中小型株の存在感が大きくなり高成長が期待できる。

一般的に時価総額の小さい企業の方が成長率が大きいため、長期的に見て高成長が期待できます。

FANG+インデックスの場合だと、時価総額の小さい「スノーフレイク」や「ネットフリックス」の存在感が増します。

FANG+はどの企業も抜群の知名度と影響力を誇るので、成長率の高い銘柄を同じ比率で持てるのはファンドとの相性的にも大きなメリットではないでしょうか?

というのも、等ウエート採用のインデックスは比較的少なく、実際にS&P500等の代表的なインデックスには「時価総額加重平均方式」が採用されています。

時価総額加重平均とは、指数に採用されている銘柄の時価総額の規模に応じて組入比率が決まる方式のことです。

例えば「時価総額加重平均方式」でアマゾンの組入比率を決める際は、〈アマゾンの時価総額÷指数に採用されている全ての銘柄の時価総額合計〉となるので、時価総額が大きい銘柄の比率が高くなります。

仮にFANG+を時価総額加重平均方式で計算すると、割合は次のようになります。

| 銘柄名称(時価総額) | 比率 |

|---|---|

| メタ(1兆) | 7% |

| アップル(3兆) | 22% |

| アマゾン(1.65兆) | 12% |

| ネットフリックス(2,500億) | 2% |

| マイクロソフト(3兆) | 22% |

| グーグル(2兆) | 15% |

| エヌビディア(1.5兆) | 11% |

| テスラ(6,000億) | 4% |

| ブロードコム(6,000億) | 4% |

| スノーフレイク(700億) | 0.5% |

このように時価総額加重平均の場合、時価総額の大きいアップルやマイクロソフトの比率が高くなり、時価総額の小さいスノーフレイクは全体のわずか0.5%です。

つまり、スノーフレイクの株価変動が全体に与える影響は非常に少なくなってしまいます。

今回解説しているFANG+には等ウエートが採用されているので、時価総額が3兆のアップルと700億のスノーフレイクを同じ比率で持つことができるなど、中小型株の高成長に期待ができます!

2:リスクの分散が図れる。

等ウエートで銘柄を保有することで、一部の銘柄が全体に与える影響が小さくなり、リスクの分散が図れると言われています。

FANG+では10銘柄に10%ずつ投資するので、一部の銘柄が全体に与える影響を抑えられます。

ただし時価総額加重平均の方がリスクが低いと言われている場合もあるので一概には言えません。

どちらの方式が良いかは分かりませんが、FANG+に採用されている10銘柄は今後も世界をリードしていくような革新的な技術を持っているので、均等に保有できるメリットは大きいのではないでしょうか?

四半期毎に銘柄の見直しとリバランスが行われる

FANG+では、「銘柄の見直し」と「リバランス」を3月・6月・9月・12月の第3金曜日に行います。

FANG+は原則、6銘柄(メタ・アマゾン・アップル・ネットフリックス・グーグル・マイクロソフト)を組み入れるので、銘柄の見直し(構成銘柄の入れ替え)では残りの4銘柄を以下のような基準で定量的に決定します。

米国証券取引所に上場している株式から

- 時価総額50億ドル以上

- 上場後60日経過

- 6ヶ月間平均売買高が5,000万ドル以上

上記3つの条件で絞り込んだ後、次の4指標を括弧内の比率で加重平均してランキング化し、上位4銘柄を選定する。

- 時価総額(35%)

- 1日平均売買高(35%)

- 直近12ヶ月株価売上高倍率(15%)

- 直近12ヶ月売上高成長率(15%)

「銘柄の見直し」と同時に「リバランス」が行われます。

銘柄の比率が等ウエートになるよう、値上がりで10%を超える銘柄は超過分を売却し、値下がりで10%を下回る銘柄は、不足分を買い付けます。

これをリバランス(資産の再配分)と言い、FANG+では全ての銘柄が10%になるように比率を調整し直します。

リバランスを行うことにより、リスクを取りすぎることを防げたり、最適なポートフォリオを保つことができると言われています。

為替ヘッジは原則なし

FANG+インデックスでは、為替ヘッジは原則行われません。

ヘッジとは「避ける」という意味で、為替による価格変動のリスクを避けることを意味します。

円高になる場合は基準価格の値下がり、円安になる場合は基準価格の値上げの要因になるので、「円安を期待する場合は為替ヘッジなし、円高を期待する場合なら為替ヘッジあり」と覚えておくといいかもしれません。

補足として、為替ヘッジありの場合は手数料を取られます。

為替ヘッジについての詳しい解説はこちらからどうぞ→SMBC日興証券 為替ヘッジ用語説明

iFree NEXT FANG+インデックスのデメリット3つ

iFree NEXT FANG+インデックスのデメリットは以下の通りです。

- 構成銘柄が少なく、価格変動が激しい

- セクターの分散が少なく、景気後退に弱い

- 運用コストが高い

FANG+のデメリットを1つずつ見ていきます。

1:構成銘柄が少なく、価格変動が激しい

FANG+の1つ目のデメリットは、価格変動が激しいことです。

FANG+は構成が10銘柄と、代表的な指数と比べてもかなり少ないです。

| 代表的な株価指数 | 銘柄数 |

|---|---|

| S&P500 | 500 |

| NASDAQ100 | 100 |

| NYダウ連動 | 30 |

| FANG+ | 10 |

銘柄が少ないデメリットとしては、1銘柄の株価変動が全体に与える影響が大きいため、価格の変動が激しいことです。

1銘柄が暴落したら、全体が大きく下落してしまう恐れがあり、リスク分散という観点では安心できません。

FANG+を購入される方は、価格変動が激しいことを頭に入れておきましょう!

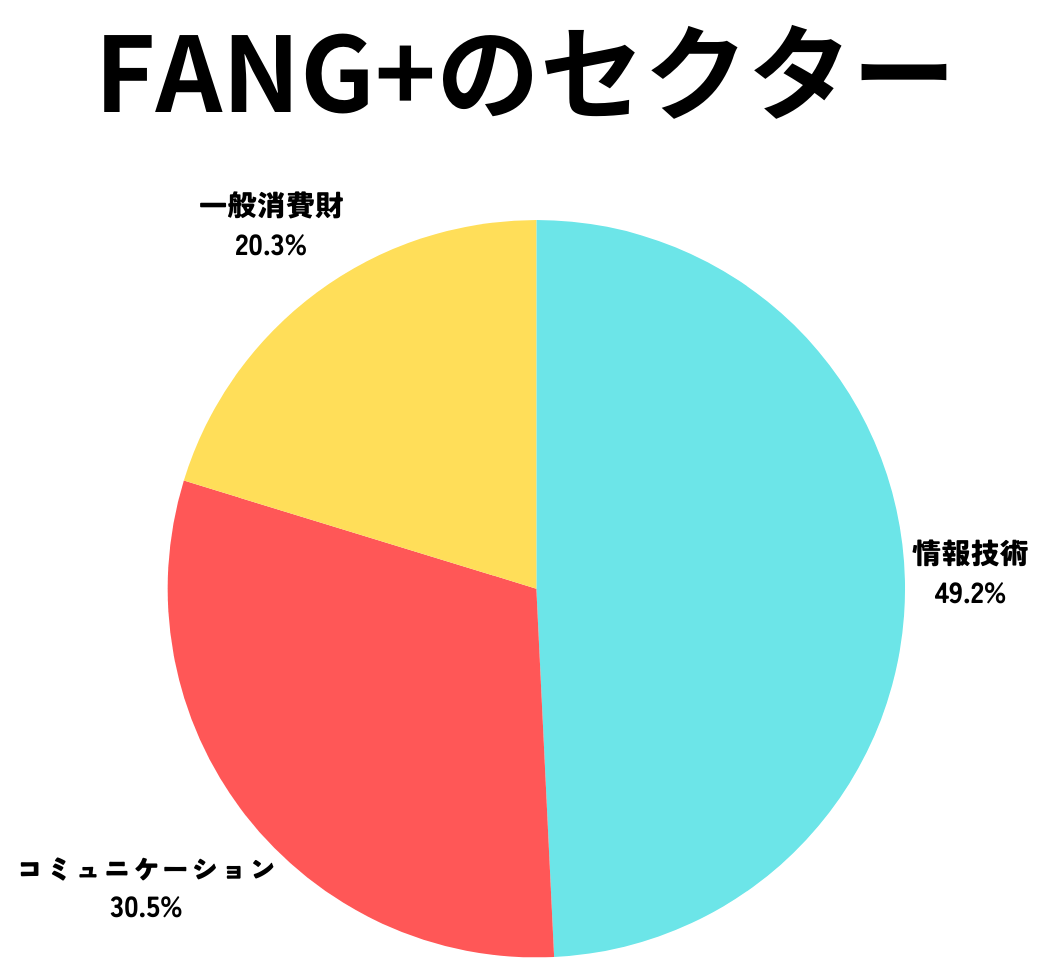

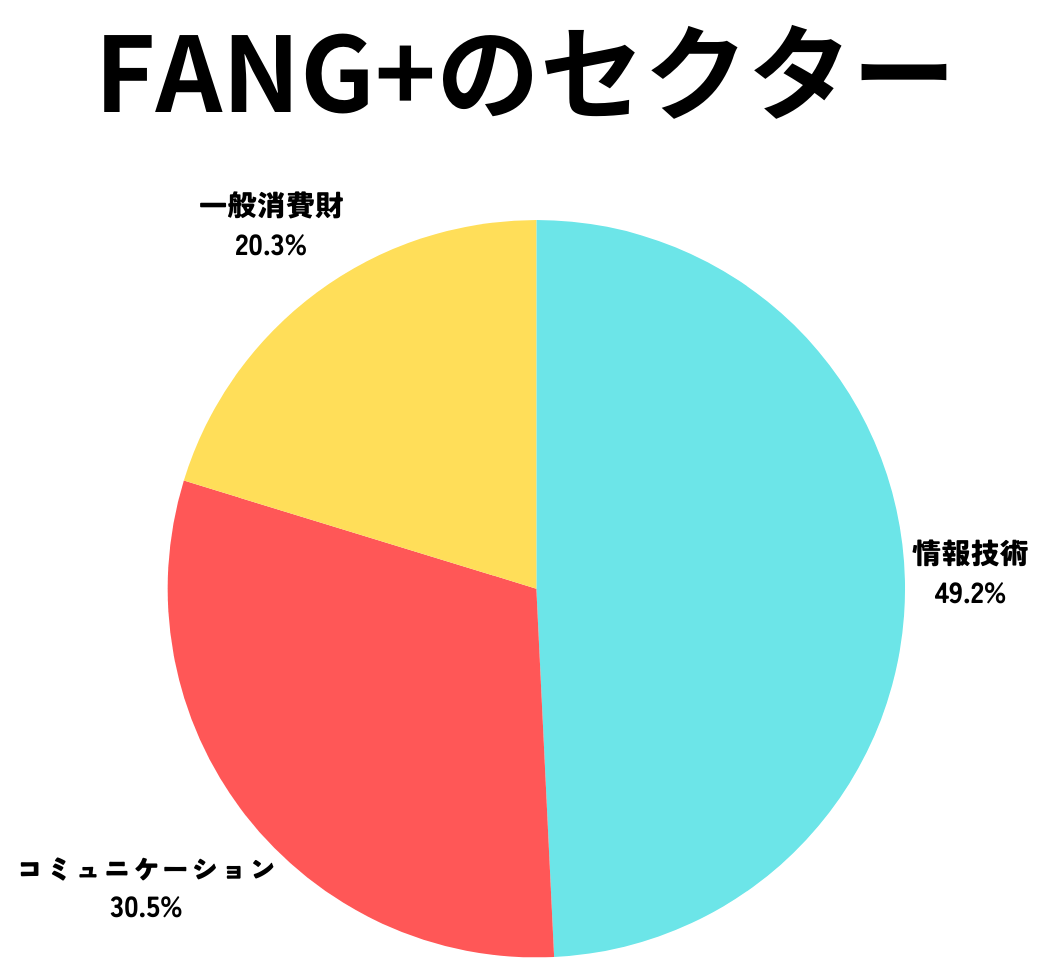

2:セクターが少なく、景気後退に弱い

FANG+の2つ目のデメリットは、景気後退に弱いことです。

FANG+はセクター(業種やテーマ等で分類したグループ)の分散が少ないため、景気後退に弱いです。

景気後退時には株価が下落する傾向があるので、以下のようにセクターが偏っているFANG+ではカバーできる銘柄がないため景気後退に弱くなります。

仮にセクターにディフェンシブ銘柄が組み込まれていれば、景気後退時のリスクヘッジになります。

なぜかというと、景気の悪い時は「食料品・日用品・医薬品」などのディフェンシブ銘柄が強くなるからです。

以上のことからも、FANG+は景気後退時に影響を強く受け、大きく下落する可能性があります。

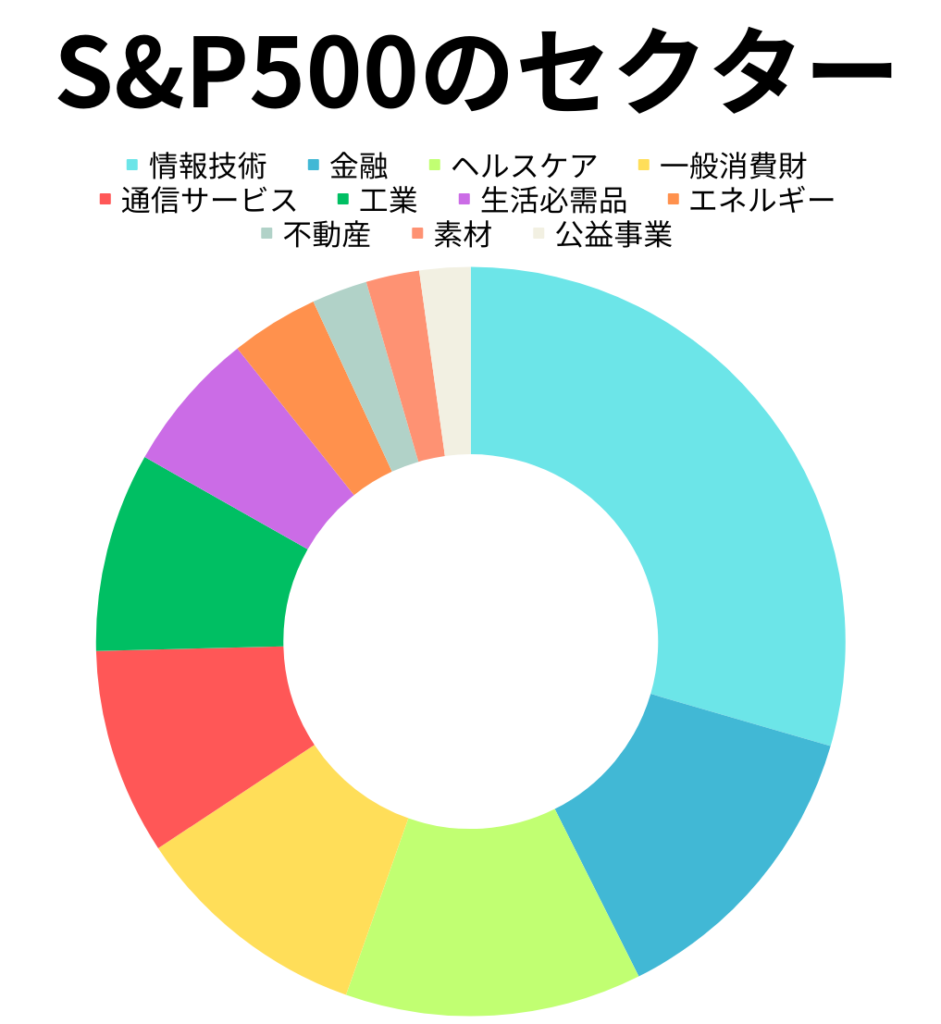

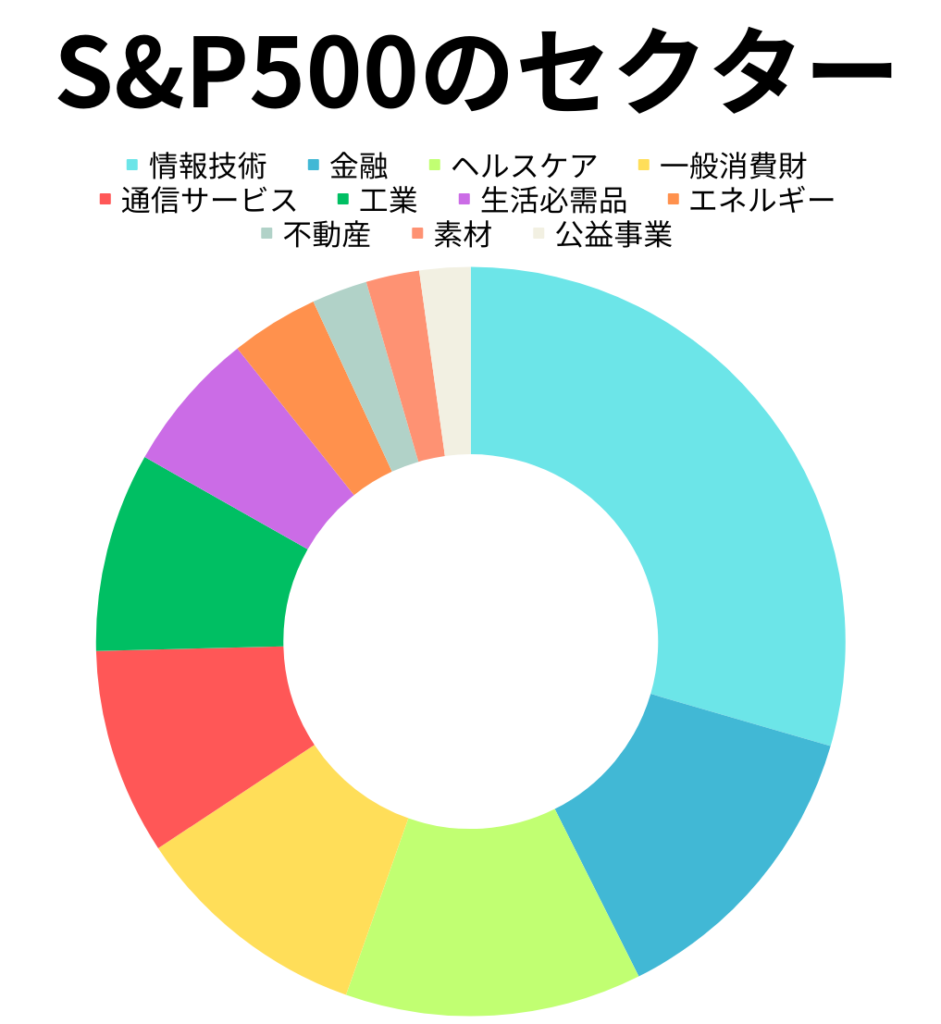

比較対象として、下の図はS&P500のセクター図になります。

S&P500は11セクターに分散されていることで景気後退時のリスクは少なくなります。

正直なところ、S&P500も「情報技術=テクノロジー関連」が多くを占めているので景気後退には弱いですが、ヘルスケアなどのディフェンシブ銘柄が入っている分、FANG+よりはダメージが少なくなります。

FANG+は景気が悪くなると、大きく下落する可能性が高いことは頭に入れておきましょう。

3:運用コストが高い

iFree NEXT FANG+は信託報酬(投資信託を管理・運用してもらうための費用)が0.7755%と、インデックスファンドとしては高いです。

実際に主要なインデックスファンドと比べると次のようになります。

| 主要インデックスファンド | 信託報酬(年率) |

|---|---|

| S&P500 | 0.0938% |

| 全米株式 | 0.0938% |

| 米国高配当株式 | 0.1238% |

| 全世界株式 | 0.1338% |

| FANG+ | 0.7755% |

主要なインデックスファンドと比べると、信託報酬(手数料)が高いことが分かります。

信託手数料は毎日差し引かれるので、正確な数字は出せませんが、100万円運用したら年間で約7,700円かかるイメージです。

正直なぜ10社の運用で、S&P500より手数料が高いのかは分かりません。

FANG+の大きなデメリットが手数料の高さです。

長期投資において信託報酬の費用は投資成績に大きく関わるので、リターンとリスクを考えて十分に検討するようにしましょう!

iFree NEXT FANG+インデックスのメリット3つ

デメリットをいくつかあげましたが、メリットも紹介します。

- 圧倒的な成長率とリターンの大きさ

- S&P500を大幅に上回る指数に投資できる

- 米国の少数精鋭企業10社に集中投資できる

メリットも1つずつ見ていきます。

1:圧倒的な成長率とリターン

FANG+のメリット1つ目は、圧倒的な成長率とリターンの大きさです。

FANG+インデックスのトータルリターンは以下の通りです。

| 1年 | 3年 | 5年 | 設定来 |

|---|---|---|---|

| 101.40% | 24.87% | 37.67% | 365.20% |

2018年1月31日に設定されて以来、トータルリターンは365%となっています。

直近5年では年率37.67%のリターンを叩き出しており、特に去年1年間のトータルリターンは101%になっています。

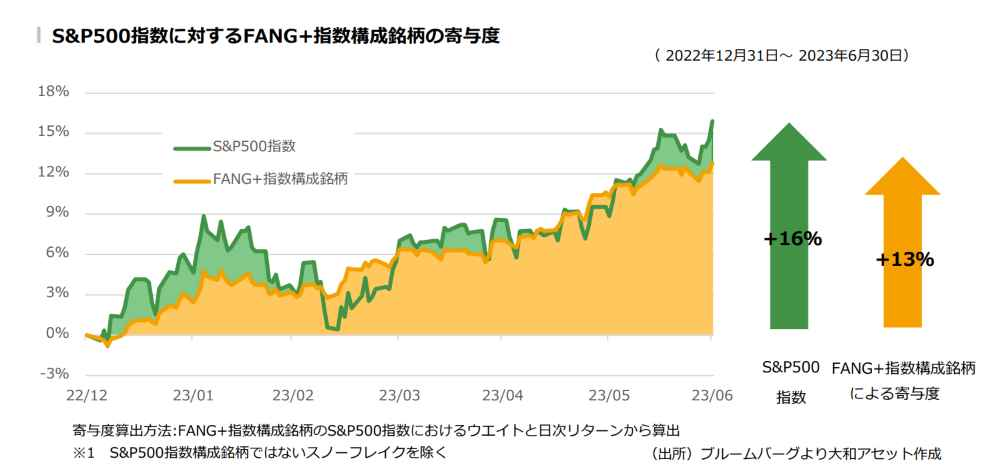

FANG+の成長率が分かるデータとして、下の図をご覧ください。

2023年1月からのS&P500の伸び率に対する、FANG+の寄与度を示しています。

半年間で16%の伸び率を見せているS&P500ですが、そのうちの13%はFANG+銘柄の上昇によってもたらされたものです。

ここからもFANG+の成長率が驚異的であり、ここ数年のアメリカ経済はFANG+に含まれるビックテックがなければ大きな成長はなかったと言えます。

そんなアメリカ経済をけん引している銘柄に集中投資を行えることは、リスクを考えても魅力的ではないでしょうか。

2:S&P500を大幅に上回る指数に投資できる

FANG+のメリット2つ目は、S&P500を大幅に上回る指数に投資できることです。

インデックス投資を始める際、代表的なS&P500やNASDAQ100と比較して悩まれている方も多いのではないでしょうか?

FANG+は過去約10年で、S&P500とNASDAQ100を大幅に上回る伸びを見せています。

以下はFANG+とS&P500、NASDAQ100を2014年9月19日を100として指数化し、2022年9月までの指数を比較したチャート図です。

FANG+は指数として認れてから日数は浅いですが、直近10年間でS&P500の約2.5倍の伸びを見せるなど、成長性は抜群に良いと言えます。

3:米国の少数精鋭企業10社に集中投資できる

デメリットの部分で触れましたが、攻めの観点で見ると、少数精鋭企業10社に均等投資できることはメリットでもあります。

なぜかと言うと、圧倒的な成長率を見せているFANG+銘柄に集中投資することで、リターンが大きくなるからです。

FANG+インデックスでは、以下の企業に均等に投資を行います。

| 銘柄名称 | 時価総額 |

|---|---|

| アップル | 3兆 |

| マイクロソフト | 3兆 |

| グーグル | 2兆 |

| アマゾン | 1.65兆 |

| エヌビディア | 1.5兆 |

| メタ | 1兆 |

| テスラ | 6,000億 |

| ブロードコム | 6,000億 |

| ネットフリックス | 2,500億 |

| スノーフレイク | 700億 |

FANG+はS&P500の代表的な銘柄を、10銘柄に絞り込んでいるので、より厳選された企業のみで構成されています。

景気後退時などには弱いですが、リターンは大きいので攻めの投資をしたい人にとってオススメです。

FANG+3つの強み

FANG+の3つの強みは以下の通りです。

- 市場シェアの構築

- 新規事業投資

- グローバルブランド

FANG+の強みを1つずつ解説します。

1:市場シェアの構築

FANG+の1つ目の強みとして、安定的な収益を生む、圧倒的な市場シェアの構築があります。

主な市場シェアの構築内容は以下の通りです。

- 検索エンジン

- クラウド

- SNS

検索エンジン

市場シェアの構築1つ目は、検索エンジンです。

検索エンジンとは、インターネット上に存在する情報を検索するシステムのことです。

何か調べ物をしたい時に、多くの方がGoogleかYahoo!で検索していますよね。

このとき用いるGoogleやYahoo!のことを検索エンジンと言います。

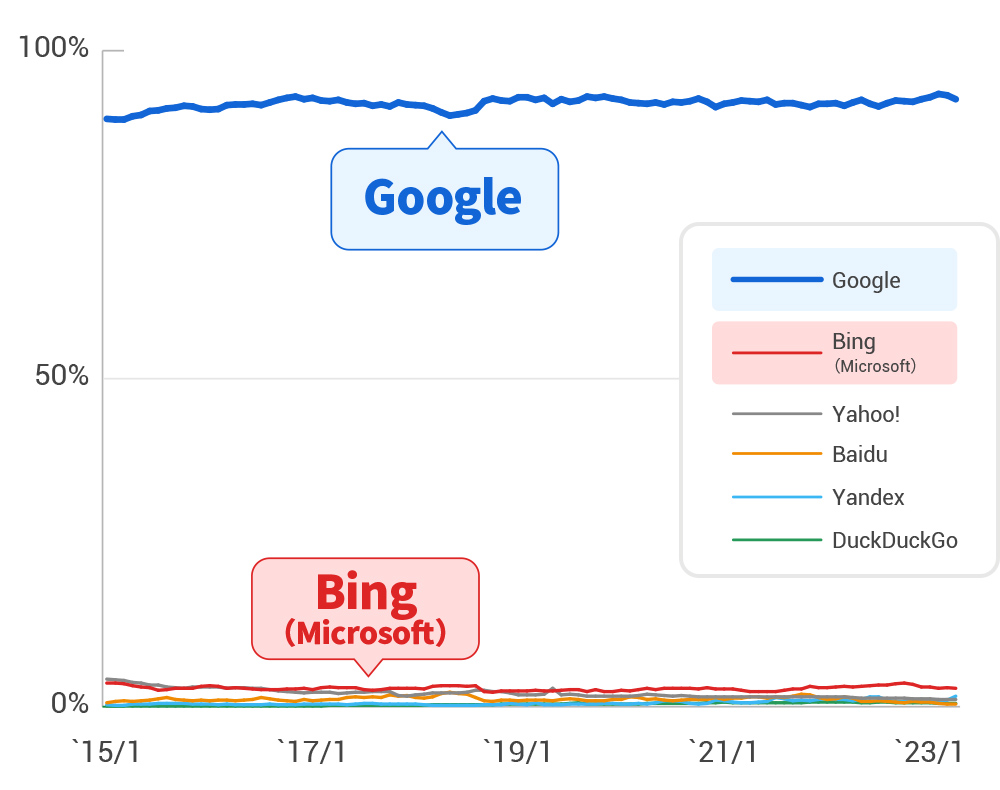

日常で当たり前のように使っている検索エンジンですが、世界的に見てもGoogleが約85%と圧倒的なシェア率を誇っています。

検索エンジンの世界シェア率2位のBingも、FANG+銘柄の「Microsoft」が運営しているため、実質的に世界シェアを独占しています。

生活に根付いた検索サービスの市場シェアを独占している価値は計り知れません。

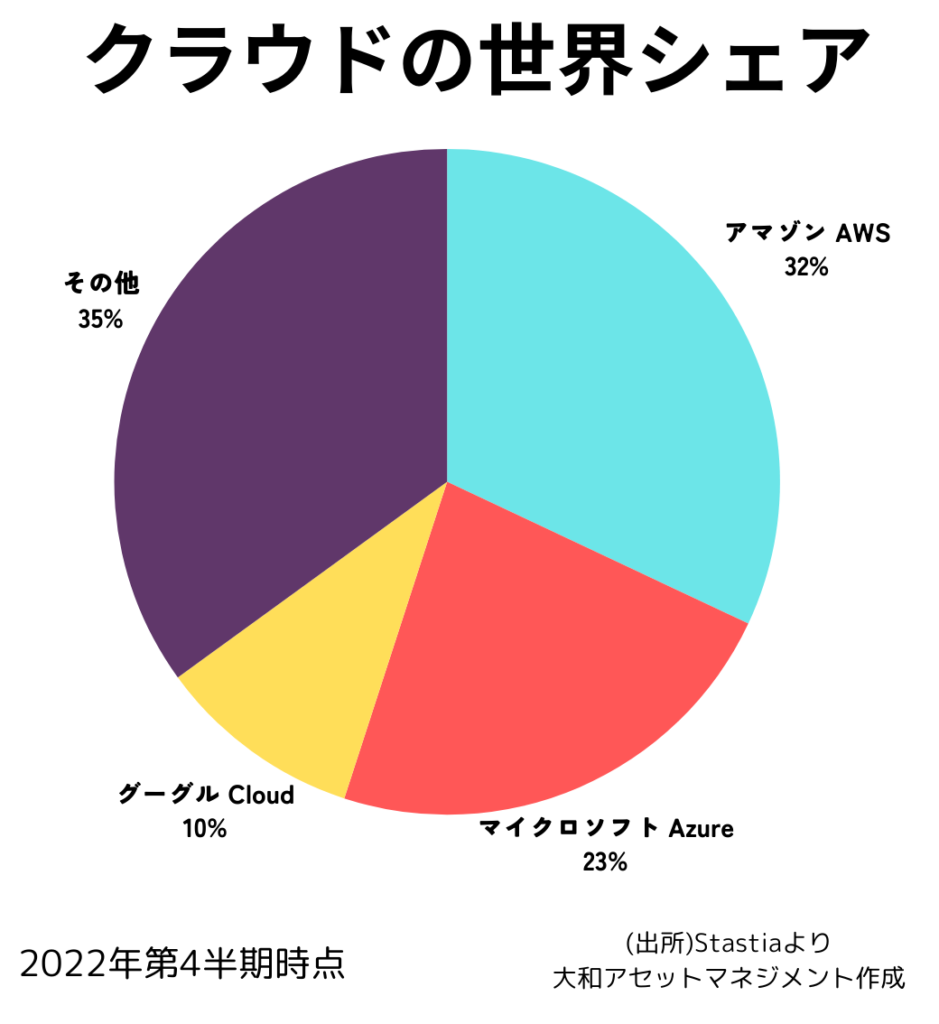

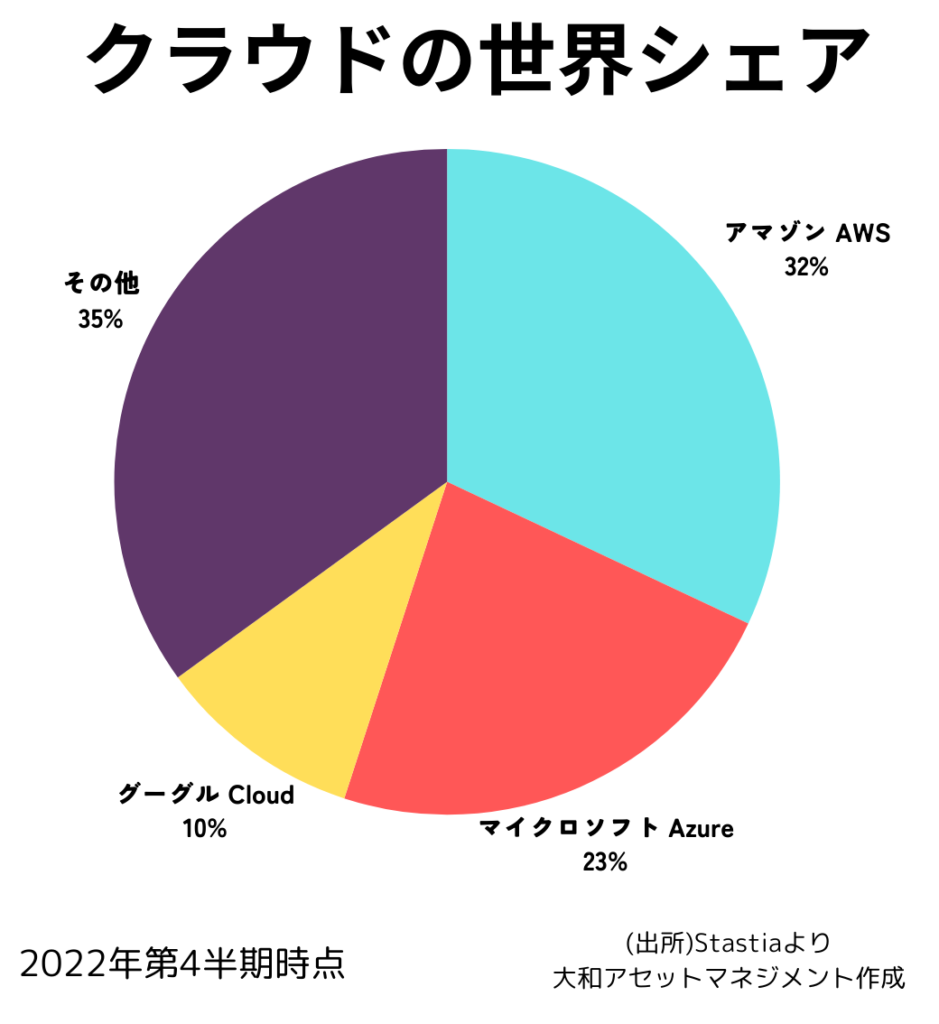

クラウド

市場シェアの構築2つ目は、クラウドです。

クラウドとは、「ユーザーがインフラやソフトウェアを持たなくても、インターネットを通じて、サービスを必要な時に必要な分だけ利用する考え方」のこと。

クラウドの世界シェアは下のようになっており、アマゾンAWSが32%、マイクロソフトAzureが23%、グーグルCloudが10%とFANG+銘柄3つで65%ものシェア率です。

クラウドの詳しい解説は以下の記事をご覧ください。

参考:クラウドとは?

SNS

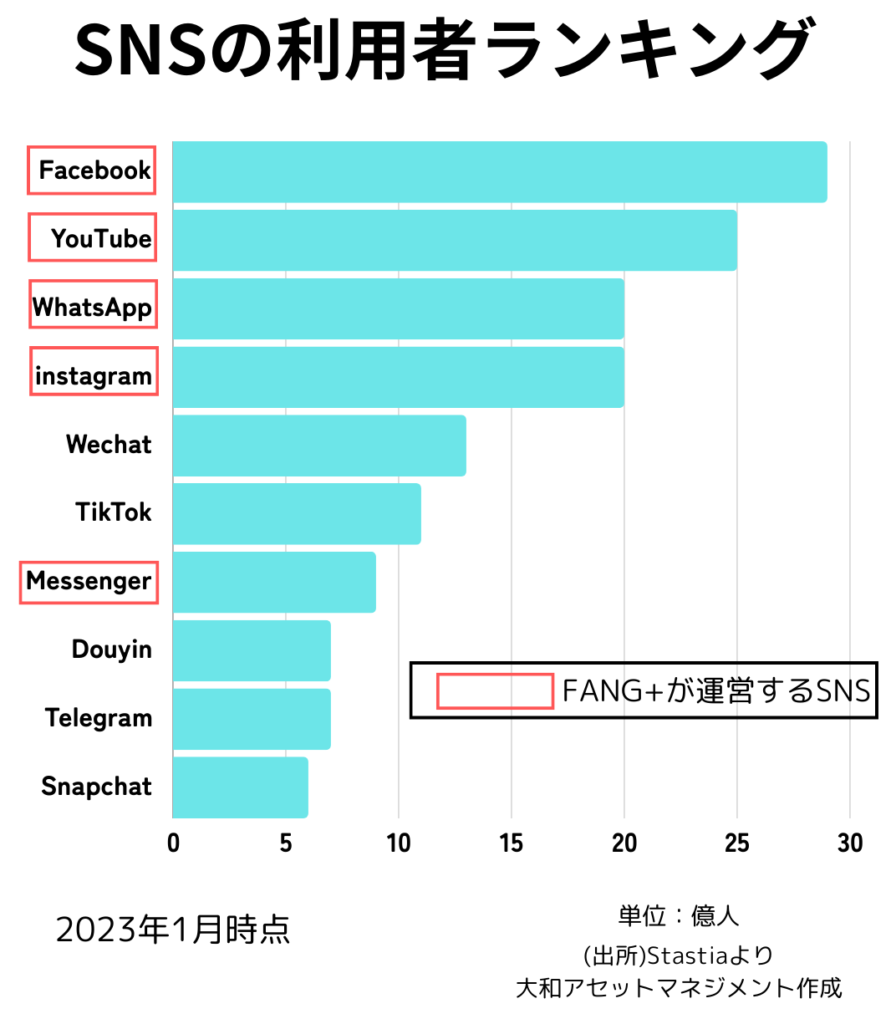

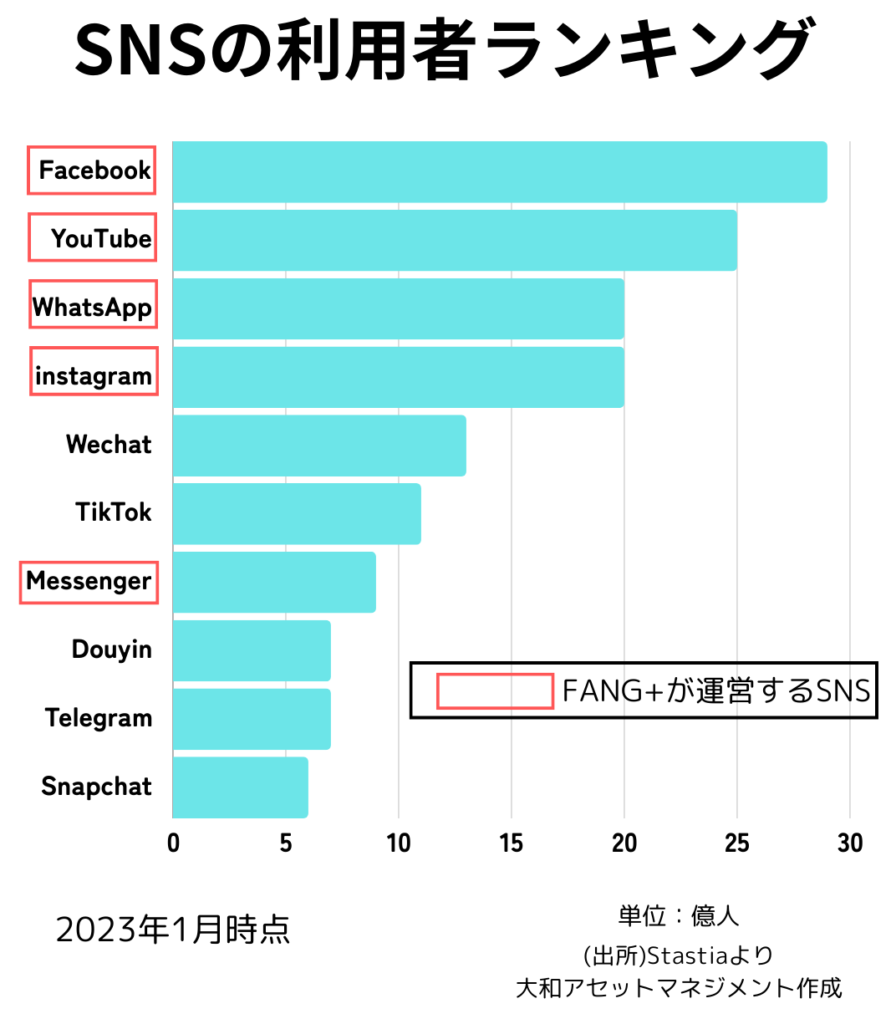

市場シェアの構築3つ目は、SNSです。

SNSの市場シェアにおいてもFANG+銘柄は強く、TOP10に5銘柄がランクインし、TOP4を独占しています。

今や当たり前になっている、検索エンジンやSNSなど、日常に深く浸透しているサービスもFANG+銘柄が市場シェアの構築を行い手中に収めています。

市場シェアの構築だけでもFANG+銘柄の強さがわかりますね!

また、さらなる成長のため「生成AI・メタバース・自動運転」など、新たな市場シェア獲得ための投資も継続して行っています。

特に将来的に応用分野の広い生成AIは競争が激化しているので、今後の動きには注目です!

2:新規事業投資

FNAG+の2つ目の強みは、新規事業投資です。

圧倒的なシェアを構築している磐石企業が、さらなる成長のために莫大な資金を使い、新規事業に投資しています。

新規事業投資は主に2つあり、研究開発とM&Aです。それぞれ解説します。

1:イノベーションの鍵である研究開発

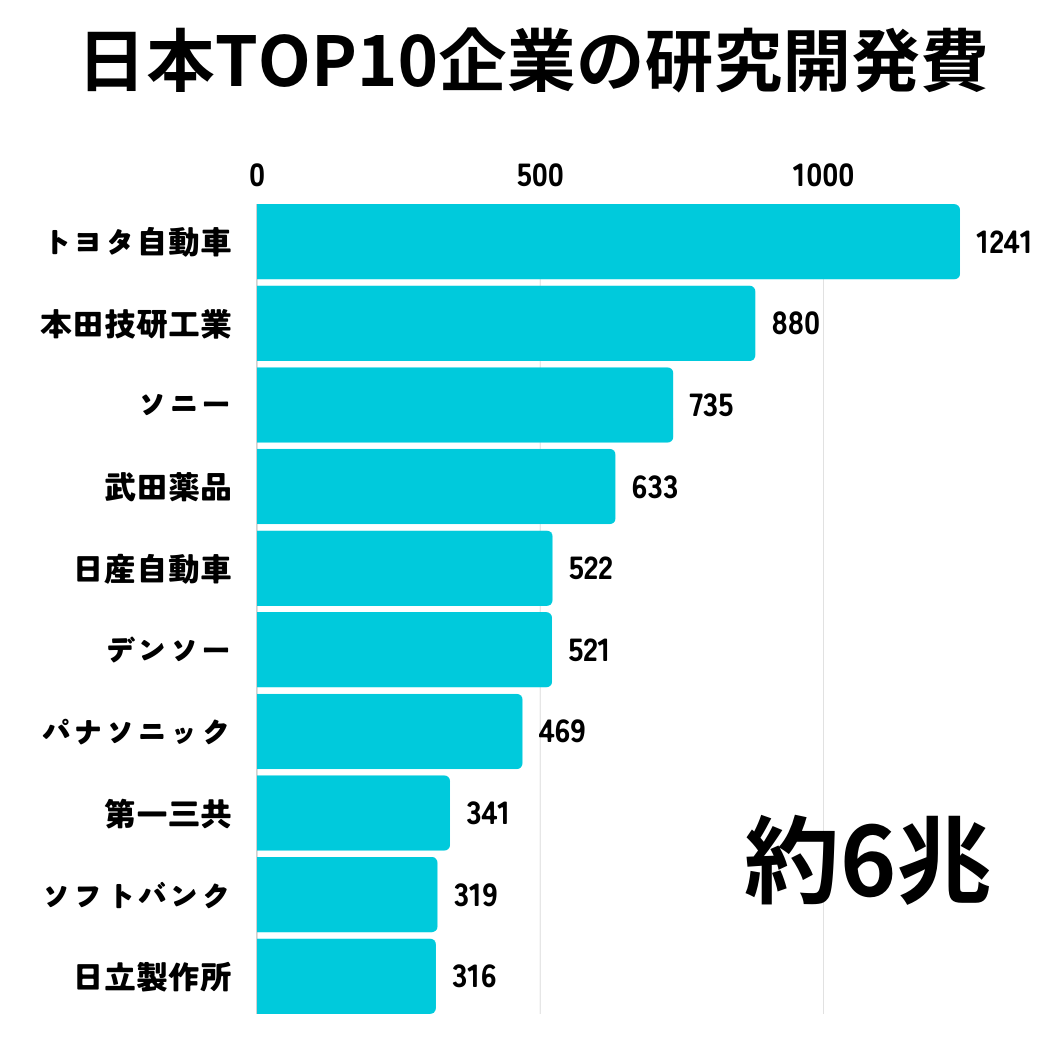

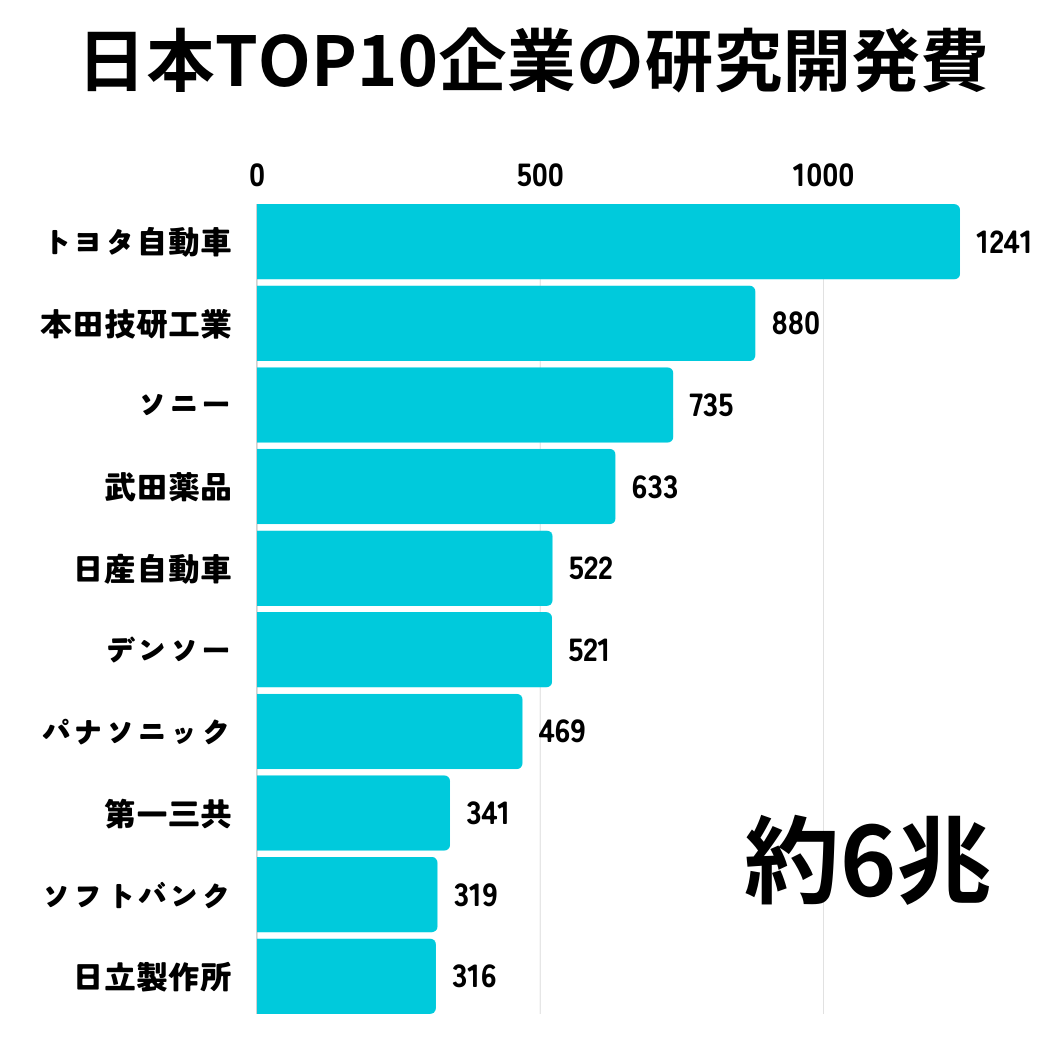

新規事業投資の1つ目は、イノベーションの鍵である研究開発です。

イノベーションとは、革新的な技術や発想によって新たな価値を生み出し、社会に大きな変化をもたらす取り組みのこと。

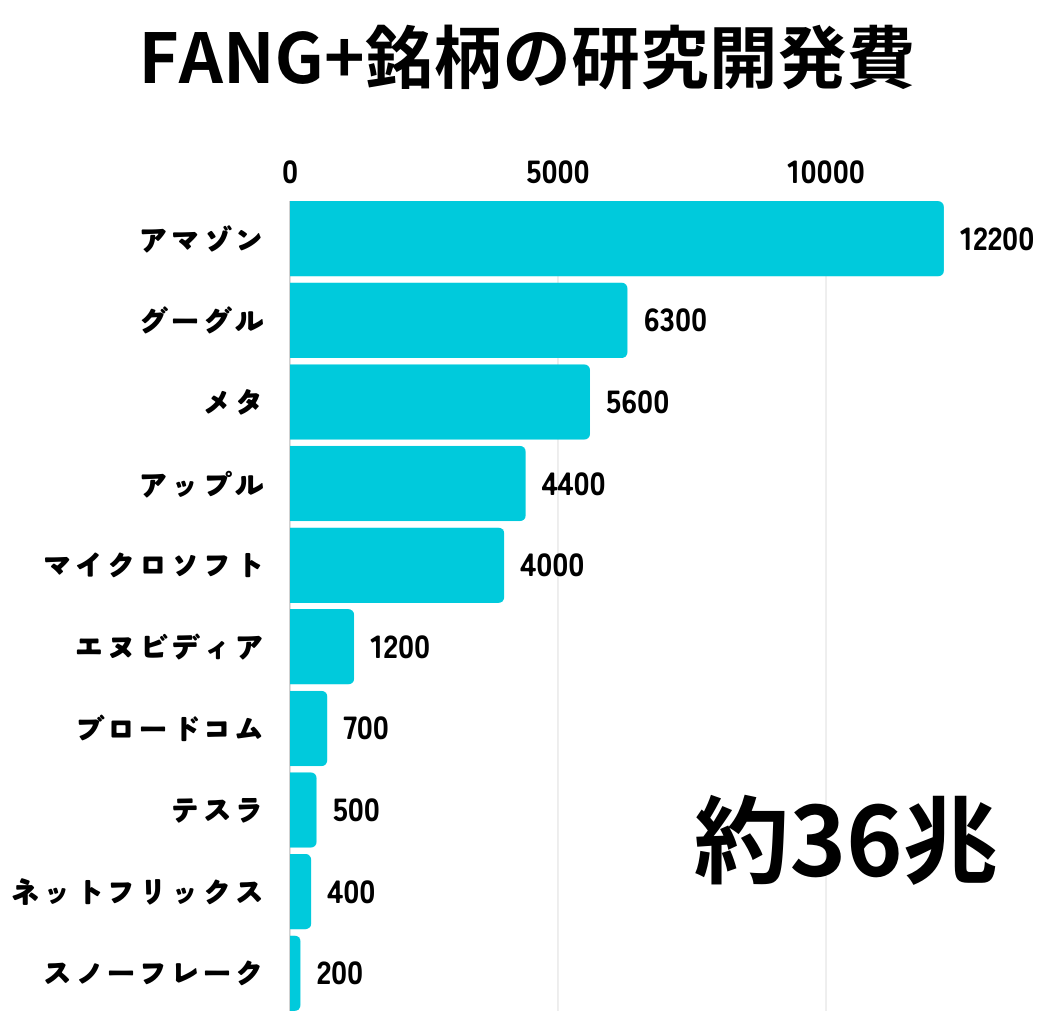

FANG+銘柄は米国企業の中でも特に研究開発に力を入れており、下のように日本の研究開発費トップの10社と比べても6倍と圧倒的です。

これだけ規模の大きい企業が莫大な資金を使い、将来のために投資を行なっているからこそ、長い間トップに君臨しているのでしょう。

事実、世界で最もイノベーティブな企業100社を選ぶ「Innovation Momentum 2023」では、TOP5をFANG+銘柄が独占しています。

| 1位 | アップル | 11位 | ファイザー |

| 2位 | テスラ | 12位 | ジョンソン&ジョンソン |

| 3位 | アマゾン | 13位 | スペースX |

| 4位 | グーグル | 14位 | エヌビディア |

| 5位 | マイクロソフト | 15位 | エクソンモービル |

| 6位 | モデルナ | 16位 | メタ(フェイスブック) |

| 7位 | サムスン | 17位 | ナイキ |

| 8位 | ファーウェイ | 18位 | IBM |

| 9位 | BYD | 19位 | スリーエム |

| 10位 | シーメンス | 20位 | タタグループ |

また14位と17位にもエヌビディアとメタが入っているなど、FANG+銘柄のほとんどがイノベーティブな企業として研究開発に力を入れて、社会に大きな影響を与えています。

2:M&A(合併&買収)

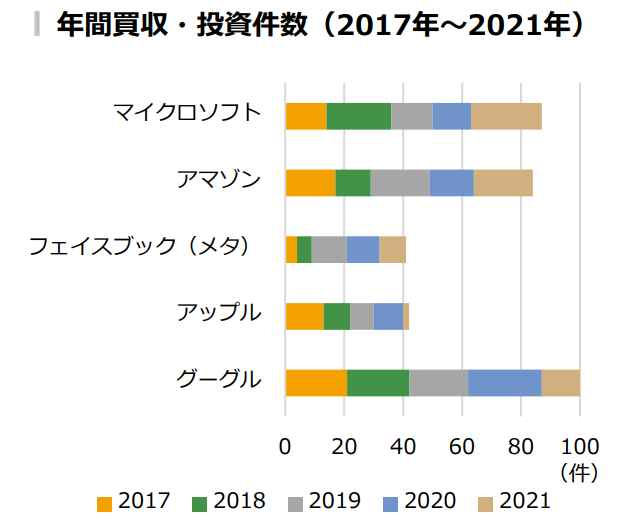

新規事業投資の2つ目は、M&A(合併&買収)です。

FANG+銘柄はM&A(合併&買収)も積極的に行なっています。

1企業だけでは得られない技術やアイデアを外部の企業から取り込むことにより、さらなる成長と継続力を手にしています。

実際に買収した企業から発展した事業も多く、資金力のあるFANG+銘柄ならではの強みですね。

繰り返しますが、圧倒的なシェアを構築している企業が、さらなる成長のために莫大な資金を使い、研究開発やM&Aなどの新規事業に投資しています。

成長に期待しない方が難しいですね!

3:グローバルブランド

FNAG+の3つ目の強みは、グローバルブランドです。

FANG+銘柄は、世界中で彼らの商品やサービスが使われ、世界的に認められ認知されているグローバルブランドばかりです。

世界最大のブランディング専門会社「インターブランド」が、グローバルに事業展開を行うブランドを対象にブランド価値を金額に換算して評価する、グローバルブランドランキング2023を発表しています。

| 1位 | アップル | 11位 | マクドナルド |

| 2位 | マイクロソフト | 12位 | テスラ |

| 3位 | アマゾン | 13位 | ディズニー |

| 4位 | グーグル | 14位 | ルイ・ヴィトン |

| 5位 | サムスン | 15位 | シスコシステムズ |

| 6位 | トヨタ | 16位 | インスタグラム |

| 7位 | メルセデス・ベンツ | 17位 | Adobe |

| 8位 | コカ・コーラ | 18位 | IBM |

| 9位 | ナイキ | 19位 | ORACLE |

| 10位 | BMW | 20位 | SAP |

TOP4はFANG+銘柄が独占しています。12位にテスラ、16位にメタ傘下のインスタもランクインしています。

グローバルブランド力があり、それぞれの分野で圧倒的なシェアを維持しているグローバル企業が莫大な資金を使って将来のために投資を行なっているので、今後もより良いサービスや、より良い商品が生まれてくる可能性は高いと言えます。

- 市場シェアの構築

- 新規事業投資

- グローバルブランド

iFreeNEXT FANG+シミュレーション

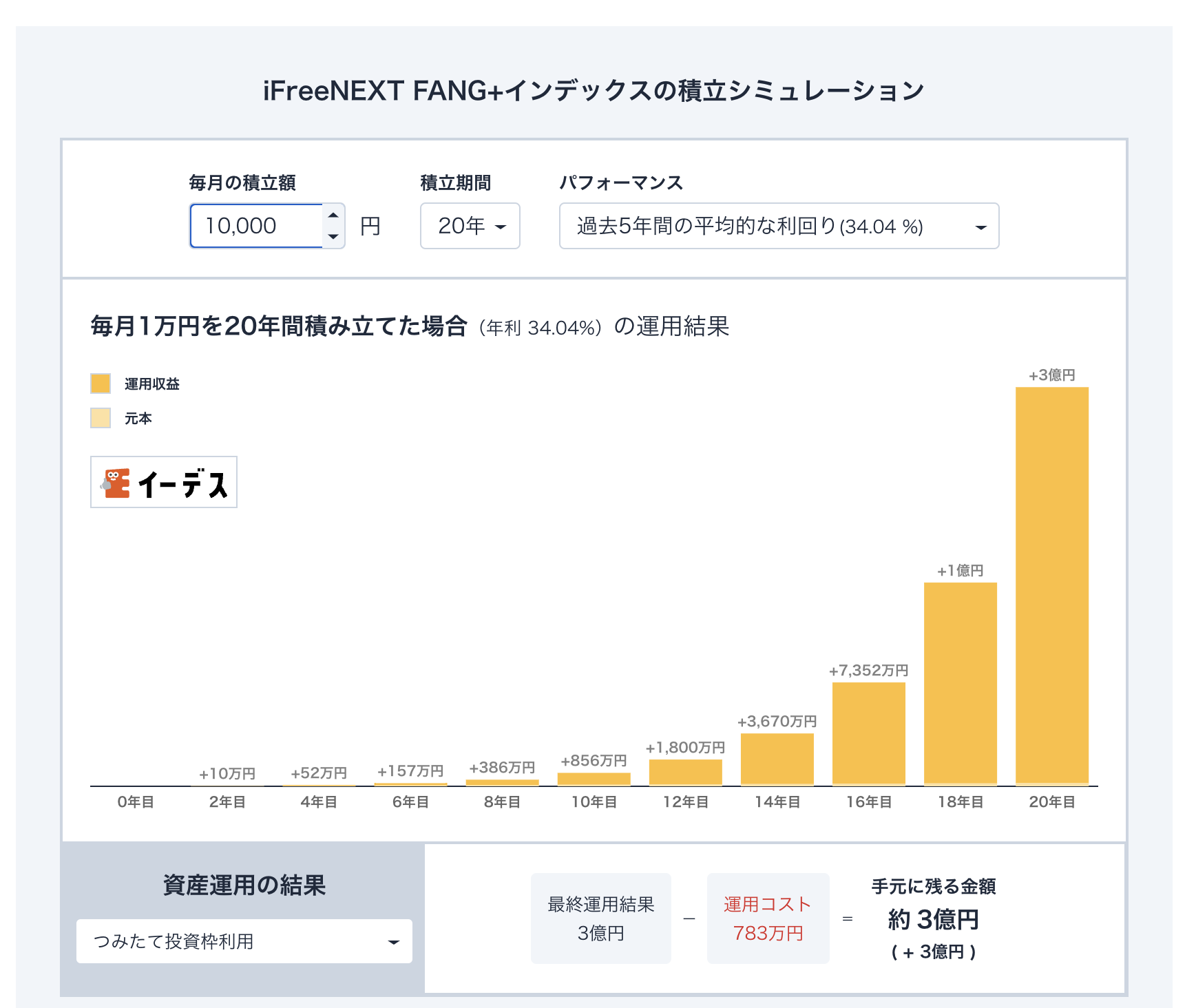

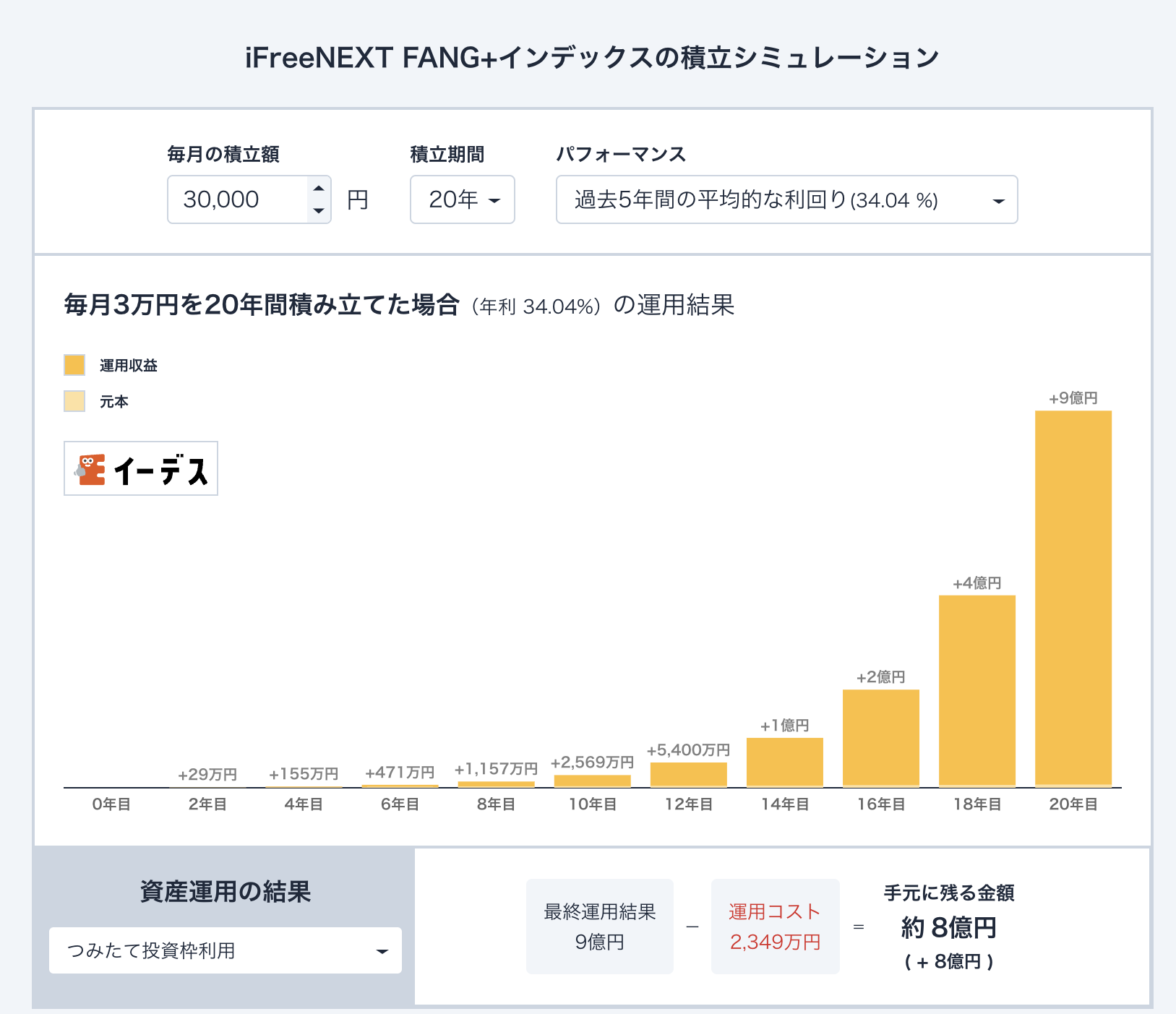

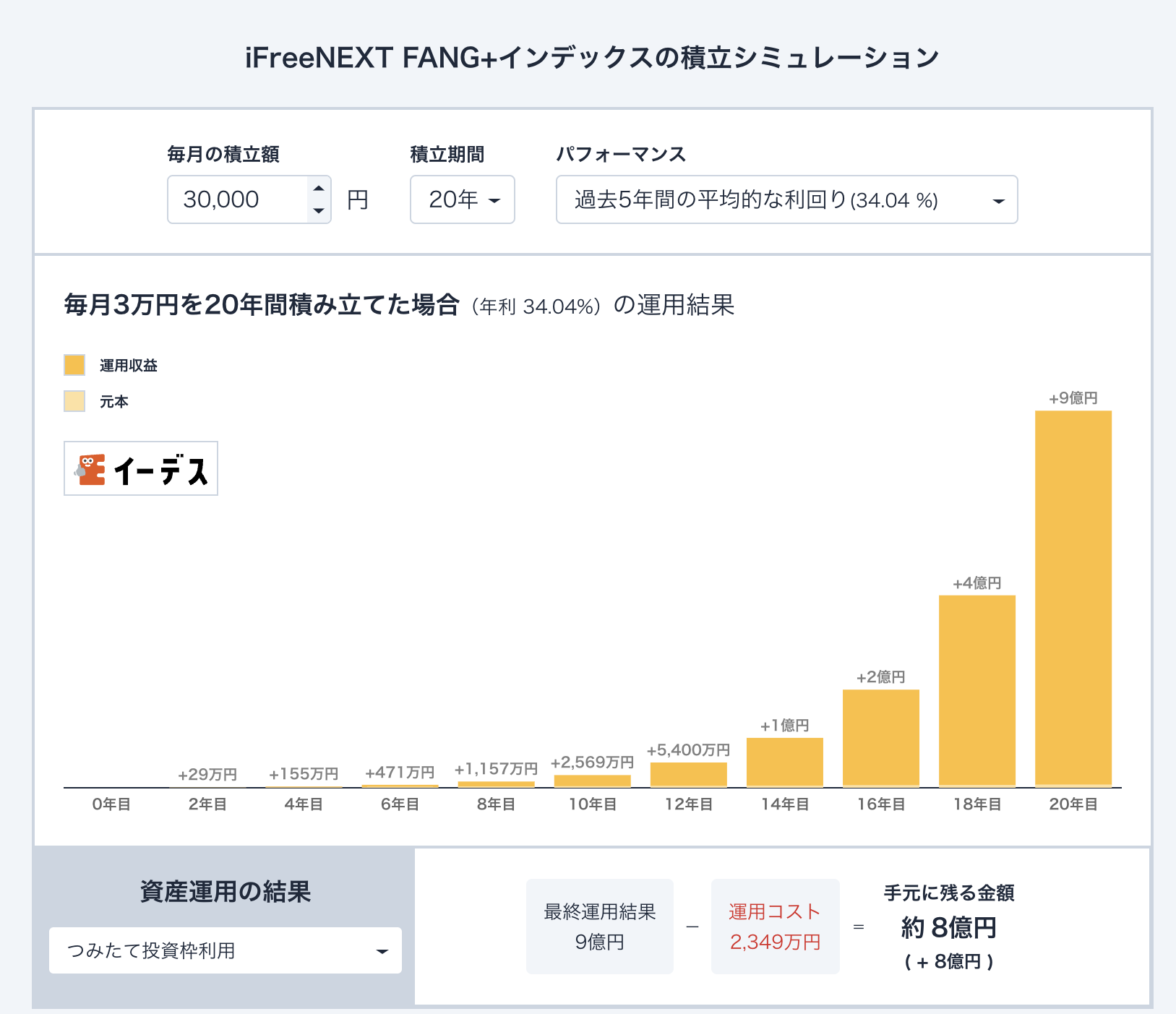

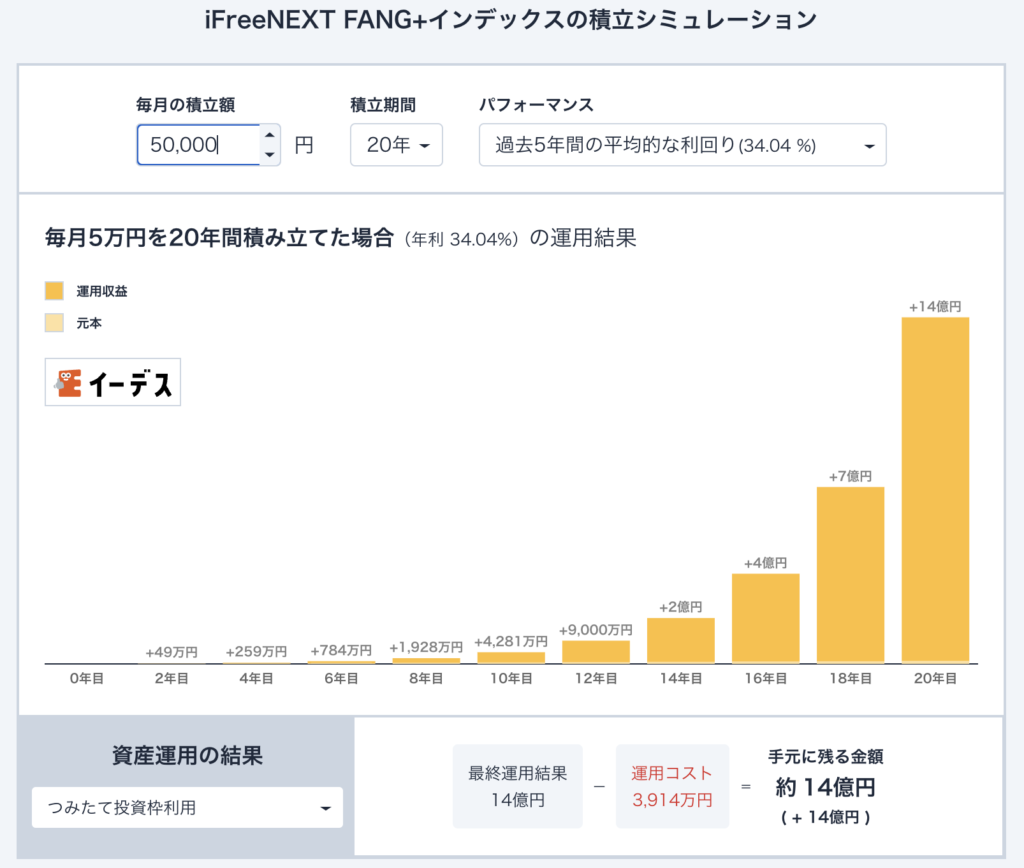

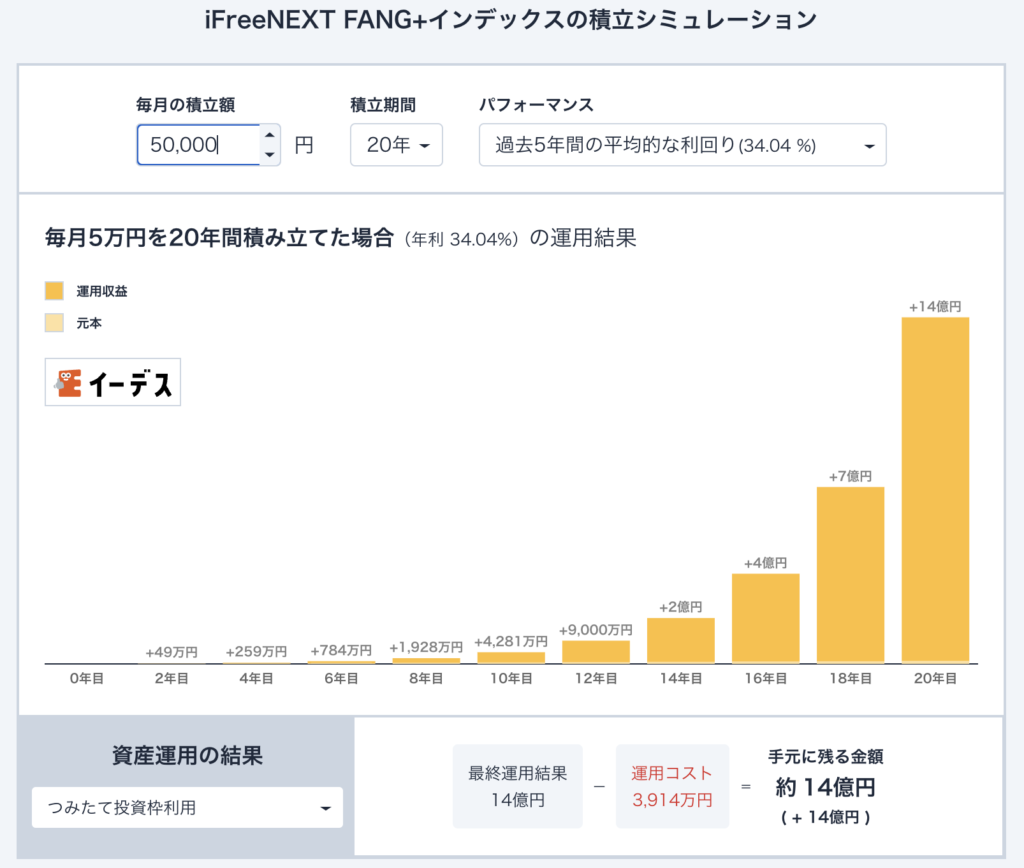

今回は過去5年間の平均リターン(34.04%)を参考に、今後新NISAで20年間運用する場合を想定してシミュレーションをしてみました。

FANG+を毎月1万円、20年間積み立てた場合

新NISAでFANG+を毎月1万円、20年間積み立てたシミュレーション結果は次の通りです。

毎月1万円を年率34.04%で運用できた場合、20年後に+3億円になります。

FANG+を毎月3万円、20年間積み立てた場合

新NISAでFANG+を毎月3万円、20年間積み立てたシミュレーション結果は次の通りです。

毎月3万円を年率34.04%で運用できた場合、20年後に+8億円になります。

FANG+を毎月5万円、20年間積み立てた場合

新NISAでFANG+を毎月5万円、20年間積み立てたシミュレーション結果は次の通りです。

毎月5万円を年率34.04%で運用できた場合、20年後に+14億円になります。

- データはシミュレーションであり、将来の運用成果を保証しません。

- 表示している「直近の利回り」は、2024年2月20日のデータです。

あくまでシミュレーションであり、この通りに行くことはまずあり得ないので、参考程度に考えてください。

長期投資での資産の伸びは、綺麗に増えるのではなく後半に一気に増えます。

これは複利が大きく関係しており、長く持ち続けることの大切さがわかります。

過信せず無理のない範囲で投資を行なうようにしましょう!

よくある質問5つ

1:iFree NEXT FANG+インデックスはどこで買える?

現在iFree NEXT FANG+インデックスを購入できる場所は下記になります。

SBI証券、楽天証券、マネックス証券、池田泉州TT証券、SMBC日興証券、auカブコム証券、岡三証券、岡三にいがた証券、香川銀行、きらぼし銀行、きらぼしライフデザイン証券、光世証券、静岡中央銀行、スルガ銀行、ソニー銀行、大和コネクト証券、千葉銀行、ちばぎん証券、栃木銀行、西日本シティTT証券、PayPay銀行、PayPay証券、松井証券、三津井証券、三菱UFJ銀行

販売場所はこれだけありますが、基本的に手数料の安いネット証券での購入がおすすめです。

なぜかというと、同じ商品であっても販売場所によって手数料が変わってくるためです。

長期投資において手数料の差が結果に大きく影響を与えるので、少々面倒ですが手間を惜しまずご自身で口座開設して買うようにしましょう!

おすすめは多くの方に選ばれている口座開設数NO1のSBI証券です。

2:10銘柄なら個別で買った方がコストも安いのでは?

ご自身で個別で買うことは可能であり、信託手数料もないので安いと思います。

しかし個別で買うデメリットには次のようなものがあります。

- 全銘柄揃えようと思うと、元手が高くなる

- 円からドルへの為替手数料が高い

- リバランスなどのメンテナンスが大変

1番のデメリットはリバランスなどのメンテナンスです。

時間に余裕があり、自分で調整できる方であれば問題はありませんが、想像以上に自分でやるのは大変ですし、貴重な時間をリバランスに使うのはもったいないです。

確かにコスト面だけで考えれば安いかもしれませんが、あまりオススメはできません。

時間がない多くの人にとって、投資信託を買う方が時間を無駄にしなくて良いと思います。

3:今買うと高値つかみにならない?

正直なところ、高値つかみになるかはこの先10年20年経たないと分かりません。

もちろん買った瞬間から暴落が始まる可能性も十分にあります。

しかし良いものを買っていれば長期的に見てリカバリーは十分可能だと思うので、短期的な株価の変動で一喜一憂しないことが大切です。

また、一括で大きな金額を入れるのはリスキーかもしれませんが、コツコツ時間をかけて分散しながらであればリスクも抑えながら投資していくことができます。

4:FANG+の名前がついてる他のインデックスとの違いは?

「NYSE FANG+指数」の値動きに関係するファンドは現在3つあります。

しかし楽天証券やSBI証券など、主要なネット銀行で買える新NISA対応のファンドは「iFree NEXT FANG+インデックス」のみです。

なので「NYSE FANG+指数」の動きに連動した投資成果を目指すファンドの購入を考えている方は、「iFree NEXT FANG+インデックス」がメインとなります。

- iFree NEXT FANG+インデックス

- FANG+インデックス・オープン

- iFree レバレッジ FANG+

それぞれの特徴は次のようになります。

| 買付手数料 | 信託報酬 | NISA対応 | 証券口座 | |

|---|---|---|---|---|

| iFree NEXT FANG+インデックス | 0% | 0.7755% | 積立投資枠 成長投資枠 | SBI・楽天○ |

| FANG+インデックス・オープン | 2.2% | 0.7975% | 成長投資枠 | SBI・楽天× |

| iFree レバレッジ FANG+ | 2.2% | 0.9845% | × | SBI・楽天○ |

同じファンドでも手数料などが異なるため、手数料の安いネット証券で購入できる、「iFree NEXT FANG+インデックス」一択です。

ちなみに「ifree レバレッジ FANG+」はNYSE FANG+指数の値動きの2倍程度となるように運用を行う商品ですが、そもそもNISAに対応していないので、気にしなくて大丈夫です。

5:50代・60代でもFANG+を買っても大丈夫?

リスクが高いので年齢が高い方には向いてないと思われますが、人生100年時代と言われ、まだまだ先は長いので保有するメリットは十分にあると思います。

しかし価格変動が激しく、ハイリスクハイリターンな投資先なので、リスクの低い安定資産と組み合わせたり、保有割合を抑えるなどの工夫が必要です。

まとめ:FANG+はハイリターンが期待できる、攻めの投資をしたい人におすすめのインデックスファンド

FANG+(ファングプラス)とは、FANGを含め世界を席巻する米国企業10銘柄で構成される、株価指数のことでした。

またFANG+指数に連動した投資成果を目指す「iFree Next FANG+インデックス」は、ハイリターンを狙いたい方におすすめのインデックス投資であり、その特徴は以下の通りです。

- 米国企業10社に集中均等投資

- 直近リターンは高いが、リスクも大きい

- 運用コストが0.7755%と高い

特に直近5年で年率37.67%のリターンを叩き出すなど、成長率の高さが特徴です!

そしてFANG+には以下のような強みがあります。

- 市場シェアの構築

- 新規事業構築

- グローバルブランド

このようにFANG+は成長性や強みが魅力的なので、リターン重視の方にはおすすめの投資信託です。

しかし値動きの激しさに耐えれない人や、リスクをあまり取りたくない人にはおすすめできない投資信託とも言えます。

今回紹介したFANG+のメリット・デメリット・強みなどを参考に、ご自身でリスクを考えて投資判断を行いましょう!

自分が許容できる範囲で投資を行うようにしましょう!

最後に、こちらは大和アセットマネジメントが公開しているファンドレターですが、10銘柄それぞれの特徴や強みが掲載されています。

ファンドの中身を深く知ることは投資判断において重要になるので、ぜひ覗いてみてください!

大和アセットマネジメント月次レポート個別株紹介